Компенсация за использование личных автомобилейАудит и расходы фирмы / Прочие расходы / Компенсация за использование личных автомобилейСтраница 1

Расходы на выплату компенсаций за использование личного транспорта сотрудников для служебных поездок принимаются для целей налогообложения в пределах норм. Они установлены постановлением Правительства от 8 февраля 2002 г. № 92.

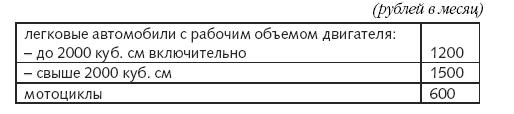

В указанном постановлении установлено, что при применении упрощенной системы налогообложения указанные нормы используются для определения расходов на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов. В настоящий момент применяются следующие нормы:

Обратите внимание: из письма Минфина России от 21 июля 1992 г. № 57 следует, что суммы за износ, горюче-смазочные материалы, техническое обслуживание, ремонт и страхование автомобиля уже вошли в компенсацию. То есть учесть их в расходах нельзя. Об этом же говорится в Письме УФНС России по г. Москве от 20 сентября 2005 г. № 20–12/66690.

Более того, в письме Минфина России № 57 сказано, что компенсации начисляются раз в месяц и не зависят от числа календарных дней в месяце. То есть за время, когда сотрудник отсутствует на работе (отпуск, командировка, болезнь и т. п.) и автомобиль простаивает, выплаты не положены. Таким образом, компенсацию нужно еще скорректировать с учетом отработанных дней. В письме же МНС России от 2 июня 2004 г. № 04-2-06/419@ оговаривается, что компенсация за использование личного транспорта считается экономически обоснованным расходом лишь в случае, если работа сотрудника связана с постоянными разъездами и это отмечено в его должностной инструкции.

Закон не запрещает предприятию, которое выплачивает сотрудникам компенсации за использование личных автомобилей в служебных целях, устанавливать на эти машины зимние шины. Однако истраченные на покрышки деньги не удастся исключить из налогооблагаемого дохода. По крайней мере, на этом настаивают чиновники. По их мнению, все эксплуатационные расходы заложены в сумму компенсации (см., например, письмо Минфина России от 16 мая 2005 г. № 03-03-01-02/140). Многие фирмы находят из этой ситуации следующий выход. С работником заключают договор аренды автомобиля без экипажа. В этом договоре указывают, что все расходы по содержанию машины несет арендатор. Впрочем, арендатор обязан нести эксплуатационные расходы по автомобилю, арендованному без экипажа, даже в том случае, когда в договоре об этом ничего не сказано (ст. 646 Гражданского кодекса РФ).

Кроме того, чтобы расходы на компенсацию за использование личного транспорта в служебных целях принимались при исчислении налога на прибыль, необходимо, чтобы они были надлежащим образом оформлены. То есть на предприятии должны присутствовать организационно-распорядительные документы, в частности приказы о выплате сумм компенсации, документы, свидетельствующие о наличии транспортного средства, документы, подтверждающие использование личного транспорта в служебных целях.

По мнению представителей налоговых органов, для получения компенсации работник должен представить в бухгалтерию организации:

Смотрите также

Страхование имущества

В бухгалтерском учете расходы на страхование относят к расходам по обычным видам

деятельности и признают прочими (п. 11 ПБУ 10/99). Предварительно стоимость страховки

учитывают на счете 97 в соста ...

Аудит расчетных операций

Рациональная организация контроля за состоянием расчетов способствует укреплению

договорной и расчетной дисциплины, выполнению обязательств по поставкам продукции

в заданном ассортименте и качеств ...

Типы свидетельств и документов

Настоящая глава начинается с описания четырех основных решений, которые необходимо

принимать относительно аудиторских свидетельств, а также анализом такого понятия,

как достаточность достоверных с ...